グランビルの法則とは

グランビルの法則は、移動平均線を活用した8つのトレードルールを指します。これらのルールは、米国の著名な金融作家ジョーグランビルによって考案されました。彼は1963年から2013年にかけて、「グランビルマーケットレター」という広く読まれた金融ニュースレターを発行しており、その中で彼の理論を展開していました。

グランビルの法則が重要な理由

移動平均線を用いたトレーディング戦略を理解し、それを活用することは、他のトレーダーのエントリータイミングを掴むのにも役立ちます。他のトレーダーのエントリーを先読みできれば、市場での優位性を確保し、より収益性の高いトレードが可能になります。

グランビルの法則実践アドバイス

アドバイス多くのトレーダーは、トレードの最も重要な部分がエントリーポイントであると考えているため、決済ルールの構築にほとんど時間を費やしていません。グランビルの法則を使用したトレードのエントリーは明らかに良いポイントですが、これが100%お金を稼ぐトレードという事には繋がりません。

チャート分析とリスク管理に基づいた明確な決済ルールを設定すると、トレードの収益性が高まり、ストレスが少なくなります。 今回は、テクニカル分析を使用して利益を拡大し、損失を最小化する方法と、トレーリングストップを使用してリスクを制御する方法について説明します。

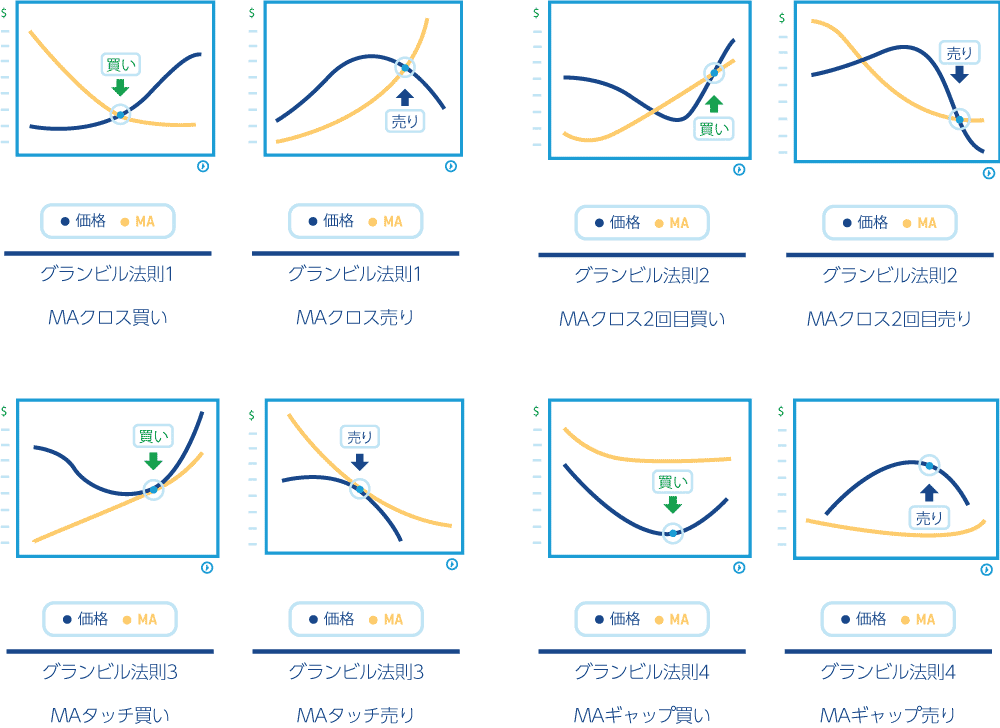

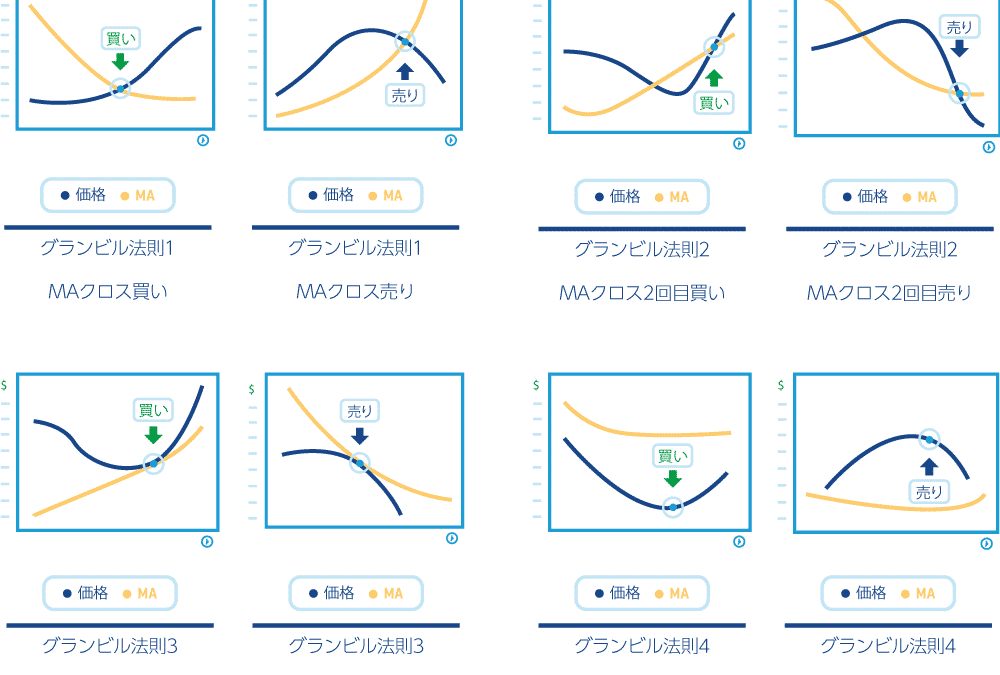

グランビルの法則の説明

ポジションをいつ建てるかを決めるものとして、4つのグランビルの法則があります。売りのエントリーポイントを見つけるときにも同様、これらのシグナルを逆に用いることもできます。また、これらの戦略を順張または逆張りとしても分類します。

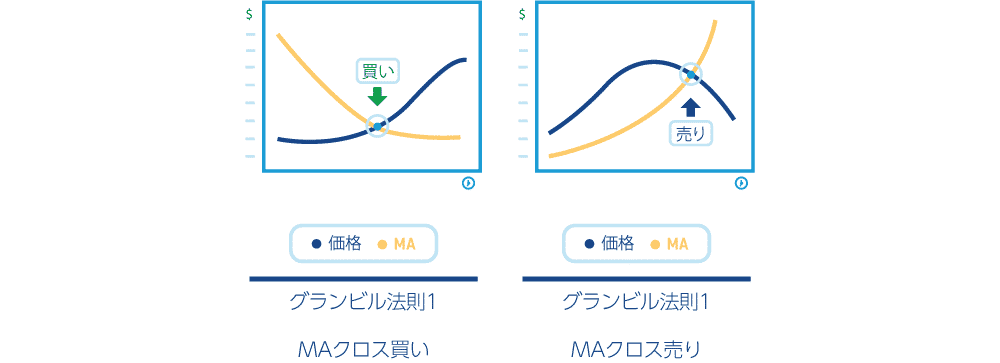

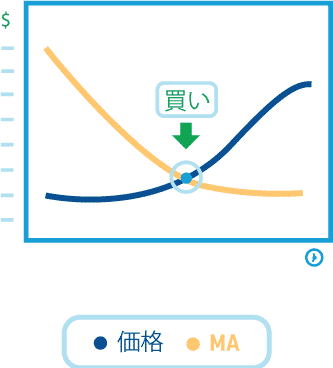

それでは、グランビルの法則1を見てみましょう。

この他、異なるタイミングでエントリーする方法はこちらです。

価格が移動平均線を上回ったときに買いでエントリーします。

終値が移動平均線を上回ったときに買いでエントリーします。

移動平均線の方向が変わるまで待ちます。

どのエントリー方法を使用するかは、トレードスタイルによって異なります。スキャルパーとデイトレーダーは通常、エントリーを素早く行うため、方法1または方法2を使用します。スイングトレーダー、ポジショントレーダーは、大きな値動きを探しているため、方法1、2のような素早いエントリーはあまりしません。通常は方法3を使用します。

法則1の資金管理アドバイス

- 通常、価格が移動平均線を下回ると、上昇トレンドが崩れるため、移動平均線のすぐ下にストップを置くというのは正しい選択です。また、移動平均線を下抜けるとマーケットが急落する可能性があるため、エントリーが遅くならないようにする必要があります。素早くエントリーすることでストップロス注文を小さく設定できます。スキャルピングのような短時間トレードではエントリーは遅くなってしまうよりも早めに行う事が重要です。

法則1の資金管理アドバイス

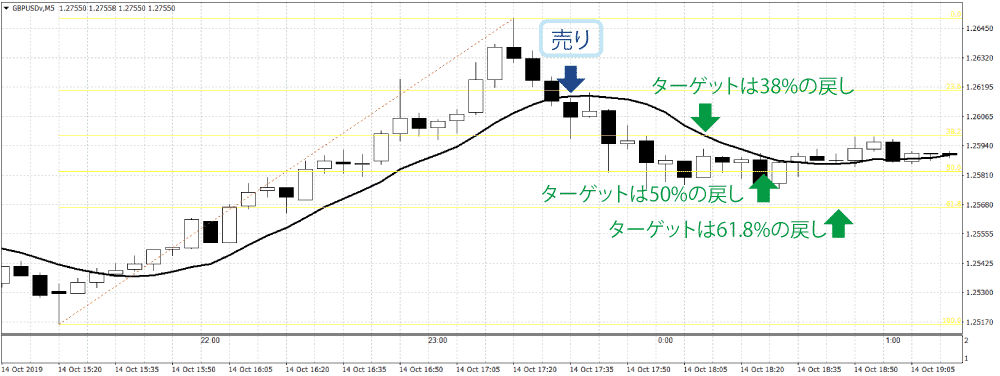

- ターゲットの設定は、直近トレンドの33~67%戻してきたところを探します。すべてのトレードと同様に、トレーリングストップは、収益性の高いポジションが損失へと変わらないようにするために重要です。

このチャートにはフィボナッチの反発を利用した決済方法です。

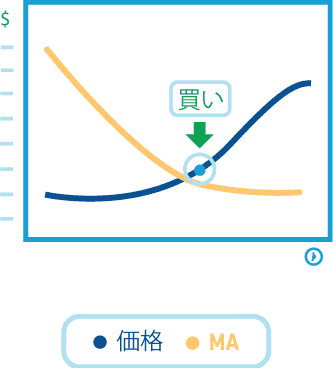

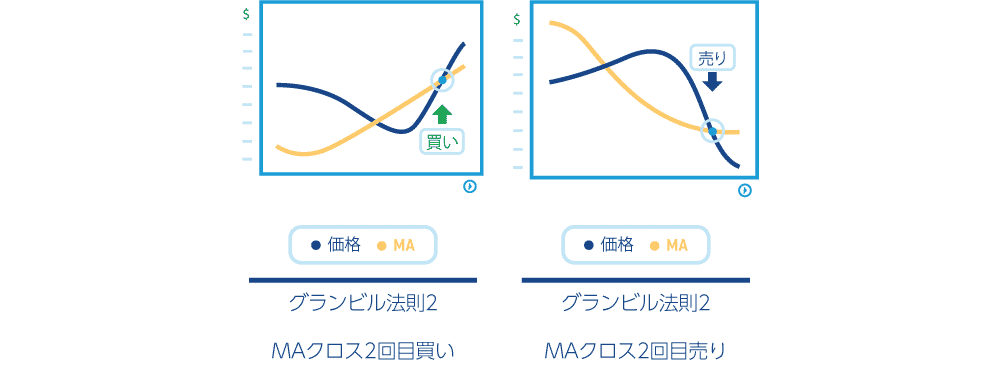

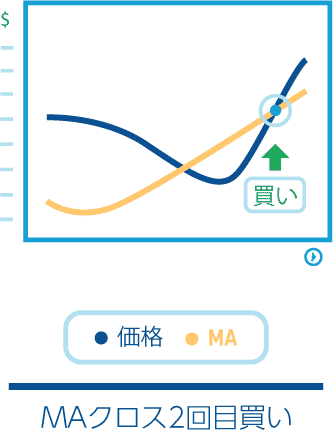

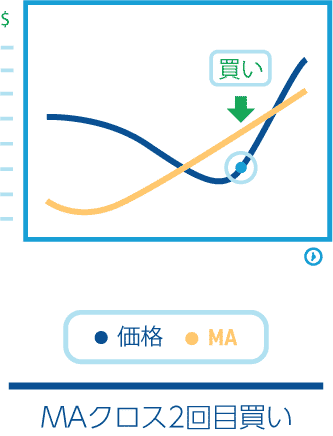

それでは、グランビルの法則2を見てみましょう。

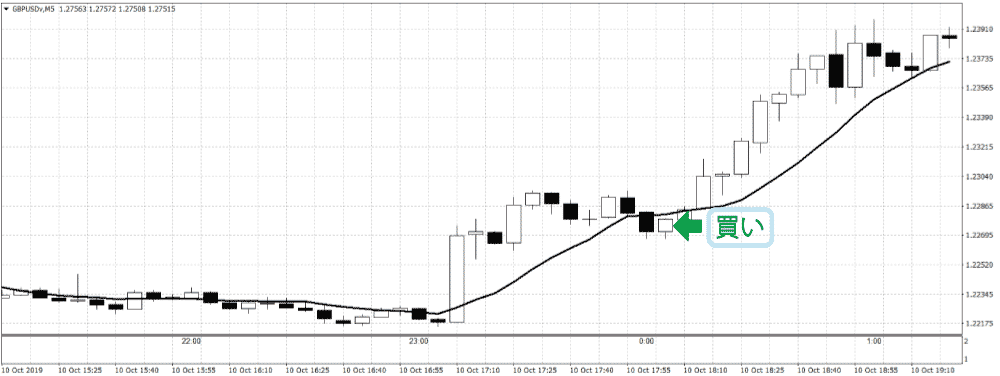

このエントリーはトレンドを追うためのエントリーサインです。このトレード条件はマーケットが現在上昇トレンドであり、移動平均線が上向きであるときです。トレンドが一服し価格が移動平均線を下回ると、一部のトレーダーは建てていたポジションを終了するか、トレンドに対して新しいポジションを建てようとします。

トレンドに従うには2つのエントリーポイントがあります。

価格が再び移動平均線に戻り、再度上昇を始めたときは買いのチャンスです。

価格が移動平均線を上回った場合、トレンドが継続して買いポジションが増加する可能性が高くなります。

通常、移動平均線がレジスタンスとして機能することが多いため、マーケットが移動平均線を上回るまで待ちます。

この法則は、売りポジションを持つ逆張りトレーダーが損切をするポイントで、新しいトレーダーはトレンドの再開がエントリーする良いトレードチャンスと見なすため、大きな値動きにつながる可能性があります。

法則2の資金管理アドバイス

- 通常、このエントリーは成功するとすぐにトレンドを継続します。価格が移動平均線に戻った場合、通常はポジションを閉じるタイミングであるため、移動平均線の1〜2pips下にストップ注文を設定します。

- グランビルの法則2を使用してロングポジションにターゲットを設定する場合、ターゲットとして直近高値のレジスタンスを探します。しかし、グランビルの法則2は非常に強いシグナルになる可能性も高いため、価格がレジスタンスを上抜けて利益を伸ばせるチャンスと考えて、最初はレジスタンスでのターゲット注文は入れません。トレーリングストップを使用して利益を伸ばしていくこと良いでしょう。

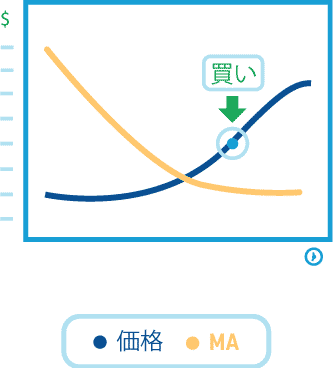

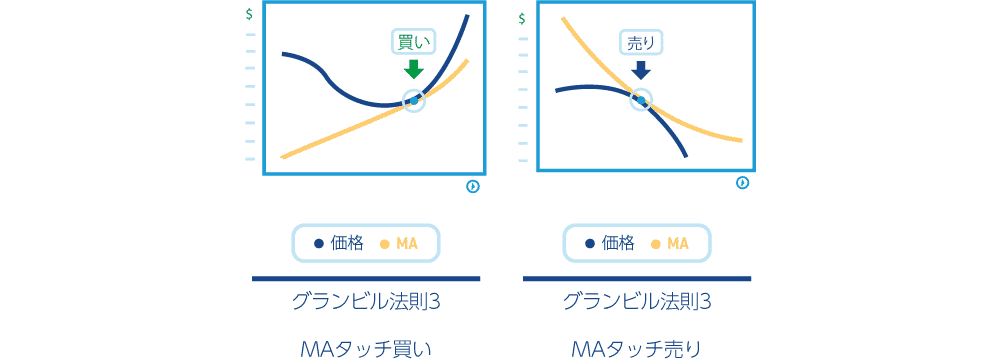

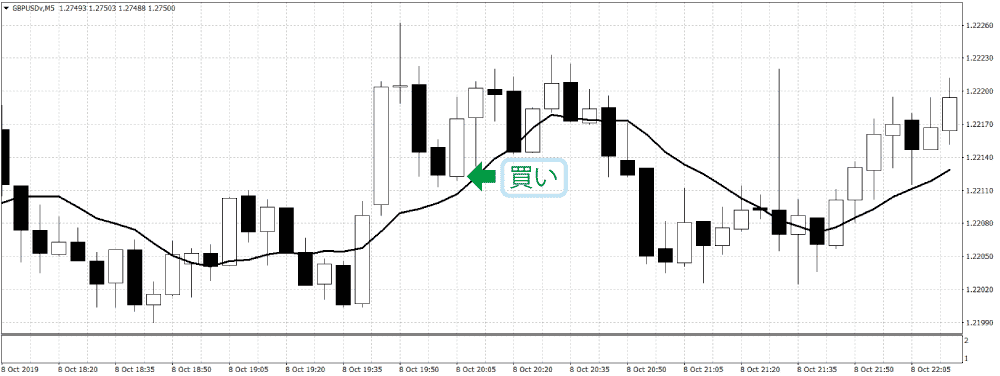

それでは、グランビルの法則3を見てみましょう。

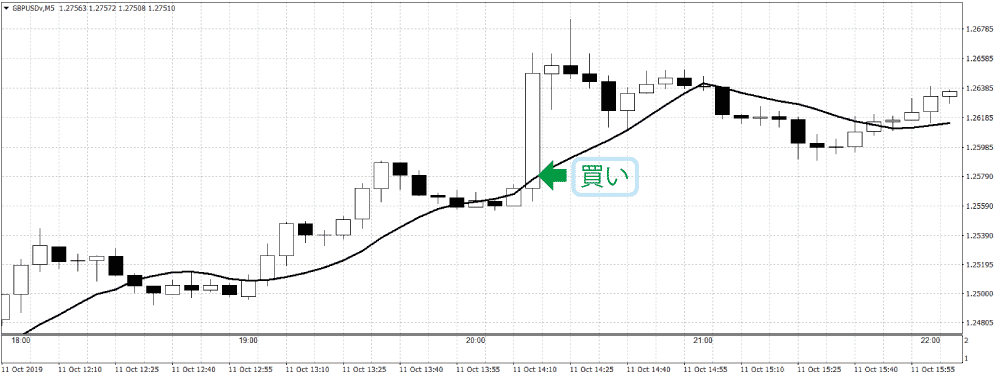

他のトレンドフォローのエントリーサインの使い方。移動平均線は上向きであり、上昇トレンドを示しています。価格が移動平均線に触れて上昇すると、上昇トレンドに買いで参入する機会となります。

マーケットは移動平均線から急速に上昇する可能性があるため、これを使用するのは事前準備が必要で難しいシグナルとなります。

法則3の資金管理アドバイス

- 価格が上昇していくと移動平均線がサポートとして機能する可能性があるため、ストップを移動平均線より下に保つのが最善です。

- グランビルの法則2のように、ターゲットを直近高値を確認しながらトレーリングストップを使用し、利益を伸ばすため、忍耐強く努めます。

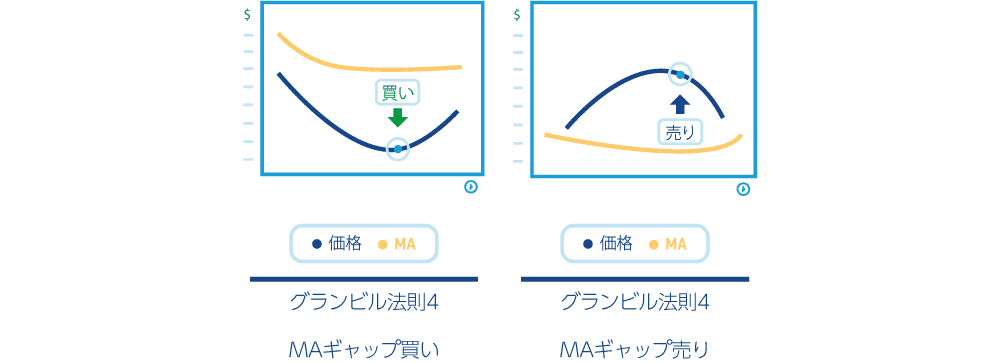

それでは、グランビルの法則4を見てみましょう。

グランビルの法則4価格が移動平均線から大きく離れた場合は反転、逆張りのシグナルとなります。価格が移動平均線を下抜けて低下し始めたときも売りのチャンスとみなされます。

移動平均線と価格の乖離がどれくらい大きくなると逆張りのシグナルになるのかを判断するには、マーケットの状態を分析する必要があります。 時間帯によって移動平均線から必要な乖離の大きさは変わるため、東京時間、ロンドン時間、ニューヨーク時間とそれぞれのマーケットのボラティリティを検証します。また、大きな動きに逆らうトレードをする前には重要なニュースがないことを確認します。

移動平均線の乖離を使った逆張りトレードを生徒さんの振り返りをもとに解説しています。こちらの動画をご覧ください。

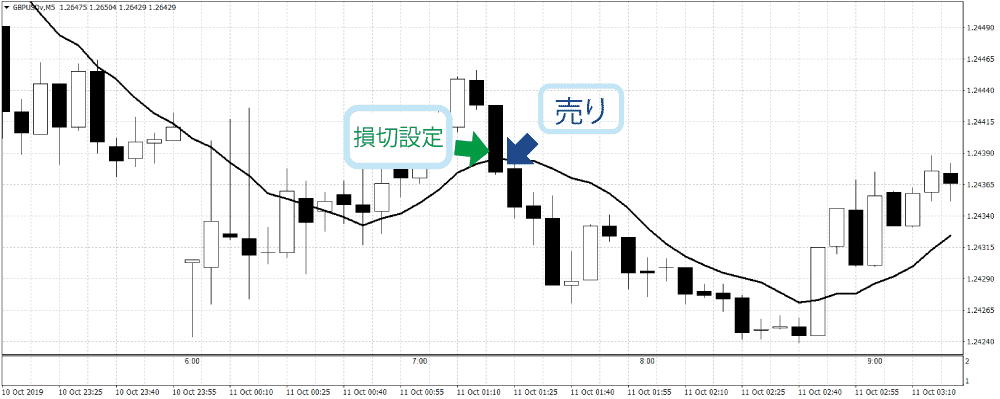

法則4の資金管理アドバイス

- トレンドに逆らってトレードするのは危険なので、ストップ注文を直近安値のすぐ下に設定してください。ストップがヒットした後は乖離が拡大するため、再びマーケットに参入することは非常に魅力的です。この時はトレンドが終了するまで時間がかかる可能性があるため、ストップ注文に達した後は少なくとも5分待ってから再びエントリーすることをお勧めします。

法則4の資金管理アドバイス

- ターゲットは移動平均線になるため、移動平均線との乖離が必要なストップよりも大きい場合にのみトレードするのが最適です。 たとえば、直近安値が5ポイント離れている場合、エントリー時に5ポイント以上の乖離が必要になります。

法則4の資金管理アドバイス

- グランビルの法則4でトレードするときは、時間の経過とともにマーケットと移動平均線の乖離が減少し、トレードの収益性が低下するため、時間で手仕舞うこともお勧めします。

グランビルの法則のシグナルは全部で8つです。

グランビルの法則移動平均線設定

グランビルの法則は、任意の数値に設定した移動平均線を使用できます。 グランビルの法則を使用して成功するためには、移動平均線の設定値とトレード戦略を一致させることが重要です。 移動平均線が短すぎると、エントリーが早すぎて損失につながる可能性があります。 反対に移動平均線が長すぎると、エントリーが遅すぎて利益を上げることが困難になる可能性があります。

移動平均線の長さは、使用するトレード戦略に関連しています。短期トレーダーも長期トレーダーも、同じようにグランビルの法則を使用していますが、トレードスタイルに合わせて移動平均線のパラメーターは調整する必要があります。移動平均線の数値を、トレードに適した数値に変更することは非常に重要です。

短期トレーダーの場合

- 短期トレーダーは、移動平均線のパラメーターを10、20、30あたりの期間に設定して使用します。

- 5期間の移動平均線は、マーケットのボラティリティが高い場合に役立ちますが、通常の状態では、5期間の移動平均線は損失につながりやすく、トレード判断する目安としては誤ったシグナルにつながる可能性があります。

- 短期トレーダーが使用するフィボナッチ数は、8、13、21が人気です。

長期トレーダーの場合

- 長期トレーダーは、移動平均線のパラメーターを50、100、200あたりの期間に設定して使用します。この数値はマーケットの大きな変化を探しています。

- より長い期間の移動平均線はより少ないトレード回数になりますが、シグナルは通常、短い期間の移動平均線よりも強くなります。

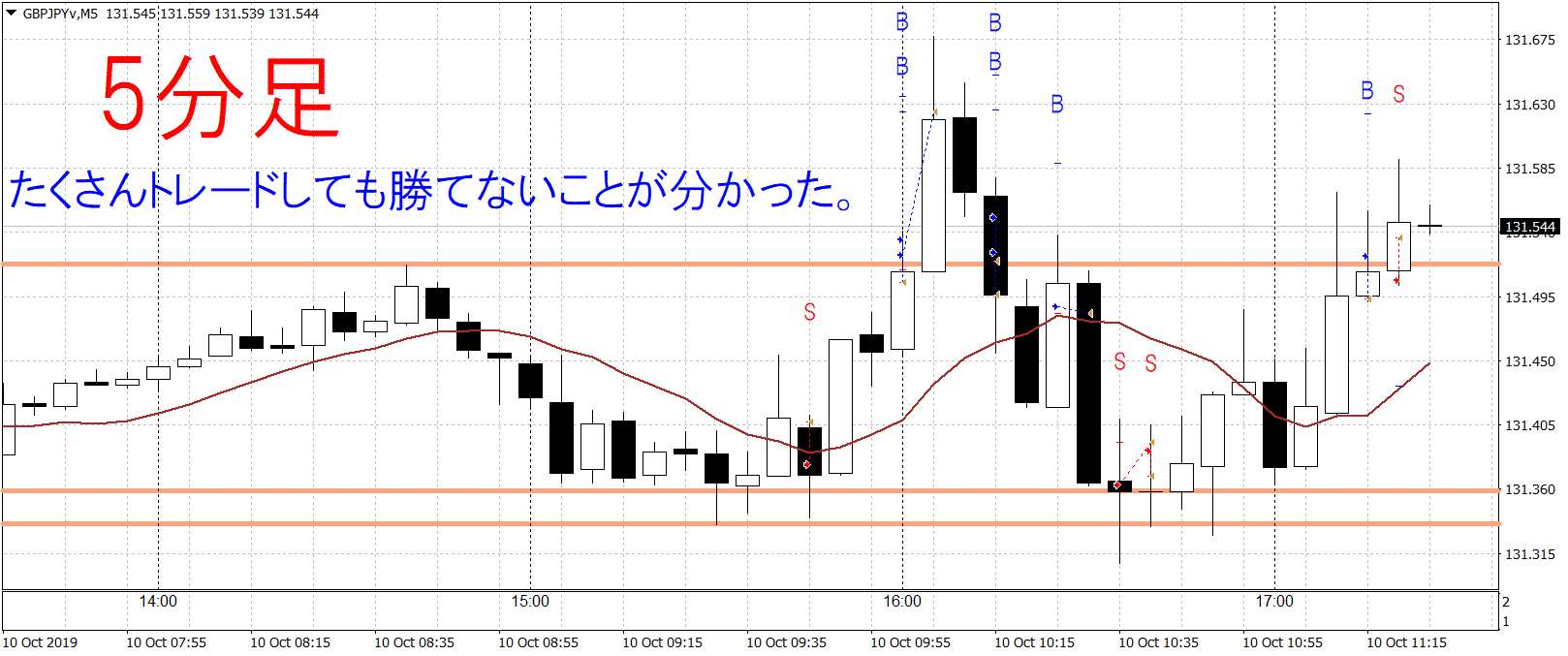

グランビルの法則が使えていない

生徒さんがグランビルの法則を使用しないことで損失になったトレードを定期的に見かけます。もちろん、グランビルの法則を使用しても損失の可能性はありますが、グランビルの法則に従うことで悪いトレードを防ぐことができます。悪いトレードを無くすこと、不要な損失を防ぐことで、勝率やリスクリワードの改善に繋がり、口座残高が大きく減ってしまうことを回避できるようになります。

多くのトレーダーの傾向として、トレードを始めたばかりの頃はグランビルの法則を使用しているのですが、負け始めると、グランビルの法則を使用しなくなり、他のインジケーターに興味を持つようになっていき、損失を増加させます。

トレード戦略がなければ、それはギャンブルになっており、結果、負けに繋がります。短期的に資金を失ったからといって、その戦略が機能しなくなったわけではありません。トレードでお金を稼ぎ続けるには、損失をコントロールする意味を理解する必要があり、それができると50%の勝率でも資金を増やすことができます。

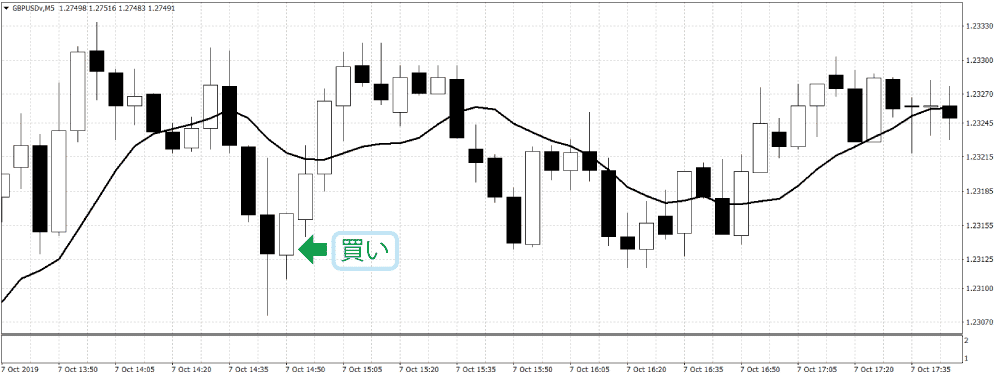

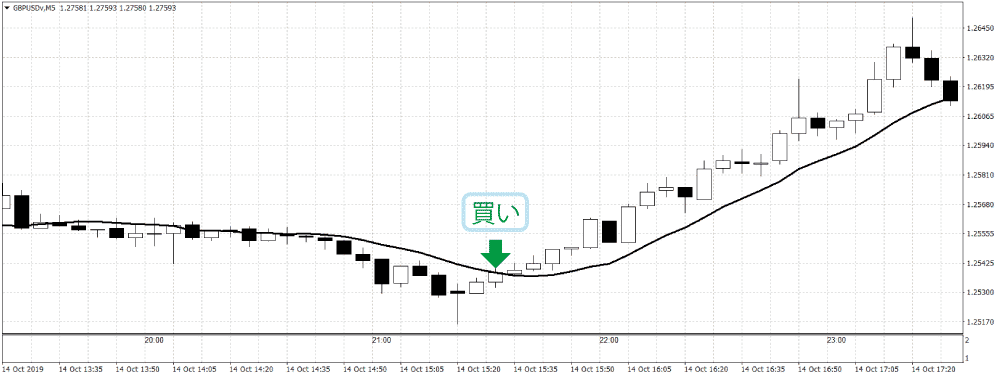

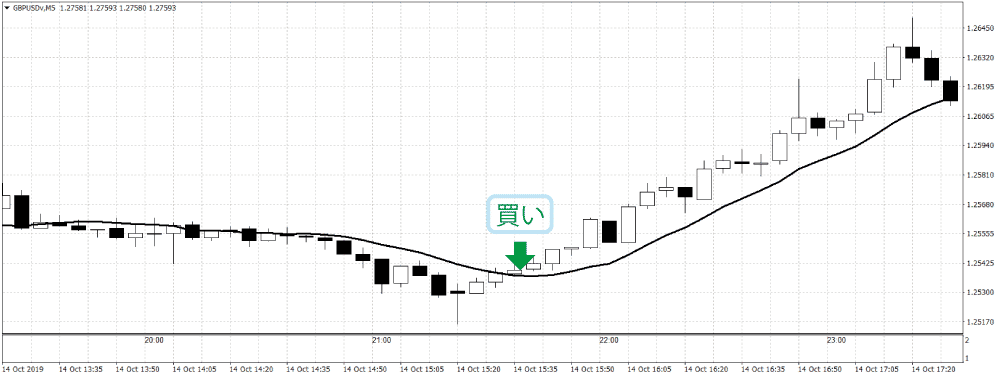

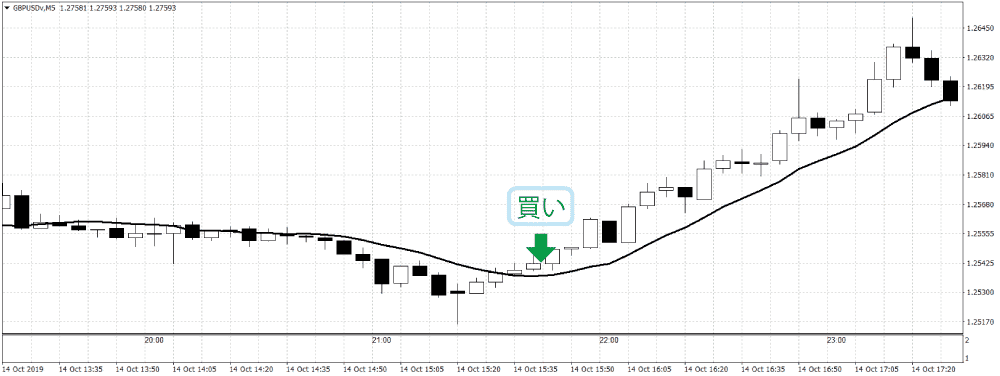

このトレードはエントリータイミングが遅れています。グランビルの法則を意識するとトレード結果が改善されます。

生徒さんがトレードしたチャートを見ながら、良いエントリー、悪いエントリーの解説をしています。

なぜグランビルの法則は利益を上げるために必要なのでしょうか

FXトレードは、グランビルの法則を使用するだけで簡単に利益を得られるとは思いません。マーケット状況を理解し、利益、損失を確定させるタイミングを知ることが重要です。

多くの場合、マーケットはトレンド相場にありますが、マーケットはグランビルの法則4のように、トレンドに反して大きな逆行をもたらすことがあります。

マーケットに重要なニュースはありますか?

例)政治家は声明を発表しましたか?

例)世界経済に影響するような大きな事象はありましたか?

例)各国の中央銀行総裁による発言はありましたか?

関連マーケットの影響は?

例)米国の株式市場が大幅に下落した場合、ドル円も通常下落します。

例)米国の株式市場が下落すると、リスク回避から金のマーケットが上昇します。

例)ポンドドルが上昇すると、ポンド円も上昇します。

マーケットが休みの日はグランビルの法則を使用しないことをおすすめします。ダマシの可能性もあるため注意が必要です。また、マーケットが休日の場合は参入してくるトレーダーも少なくなり、ボラティリティが小さくなります。特にニューヨーク市場が休みの場合は、マーケットが静まるため、トレード改善に向けた復習など他のことに時間を使用することが望ましいです。

例)デイトレードやスキャルピングの場合、日足チャートが強い下降トレンドにあるときは売りシグナルに集中するのが最善です。

例)トレードする時間足チャートだけでなく、長時間足チャートのグランビルの法則が今どの段階にあることかを知ることは、トレード結果に差を生みます。

マーケットの状態をよく理解することで、グランビルの法則を活用してマーケットへの最適なエントリーポイントを見つけることができます。

グランビルの法則を使用しない場合

グランビルの法則をいつ使用し、いつ使用しないかを理解することは、トレードパフォーマンスに大きな差をもたらします。トレード回避能力を向上させることは、収益性の高いトレードを見つける能力よりも重要です。

移動平均線が平坦なとき

マーケットが落ち着いているときの移動平均線は平坦となり、トレンドが無い状態になります。マーケットが横ばいの場合、移動平均線はサポートにはならず、移動平均線のブレイクを使用したトレードの有益性は低下します。

潜在的に収益性のある唯一の戦略は、マーケットが移動平均線から乖離するまで待ち、移動平均線までの戻しを狙った逆張り戦略でトレードすることです。マーケットが長期に渡り一定のレンジ内にあると、その後マーケットがトレンドを展開する可能性が高まるため、平坦な移動平均線への戻しを狙った逆張り戦略は慎重に行う必要があります。

移動平均線が横ばいの場合、正しい逆張りトレードができる機会まで待つか、マーケットにトレンドが発生するまで待つ必要があります。静かなマーケットでグランビルの法則を使おうとすると非常にイライラする可能性があるため規律を守ることが重要です。

重要なニュースに従う

経済発表やマーケットニュースがある場合、価格は大きく変動する可能性があります。マーケットニュースが発表された直後にその影響を理解することは、どんなトレーダーであっても困難です。ニュースが発表されるときというのは、ファンダメンタル分析がテクニカル分析よりも重要となります。ニュースの影響を理解していない場合、グランビルの法則だけではトレードの採算が取れない可能性がでてきます。

ニュースや経済発表でトレードする場合、グランビルの法則はエントリータイミングに役立ちます。しかし、グランビルの法則のみを使用してニュースの影響を理解していない場合、誤ったシグナルを掴んでしまう可能性が高まり危険な場合もあります。

トレーダーの実例

多くのトレーダーはグランビルの法則を知っていますが、戦略を実行するときにミスを犯します。グランビルの法則の良い使い方と悪い使い方の実例を見ていきましょう。

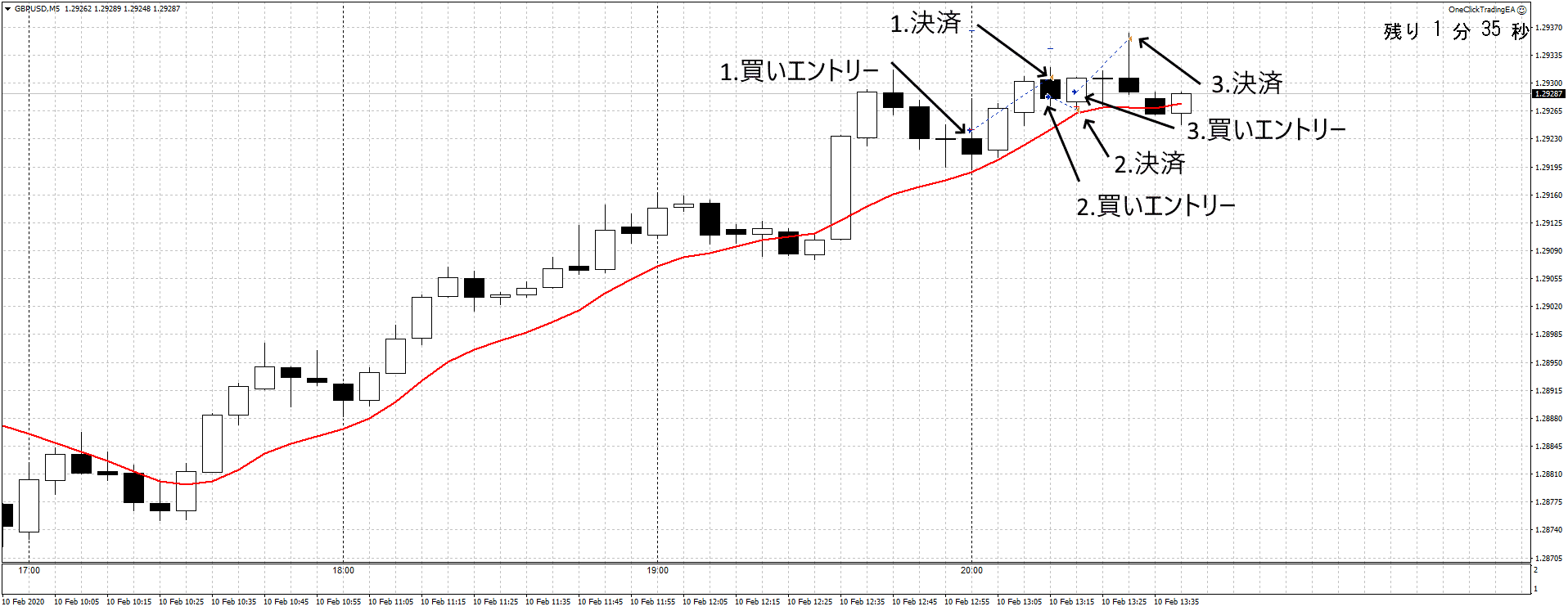

トレーダー11回目と3回目のトレードでは、買いエントリーを行い、上昇トレンドに正しく従い良い利益を上げました。2番目のトレードのエントリーは、マーケットが下落していたので、再び陽線が出てから買うべきでした。これら3つのトレード全て、ストップロスは移動平均線の直ぐ下に設定します。

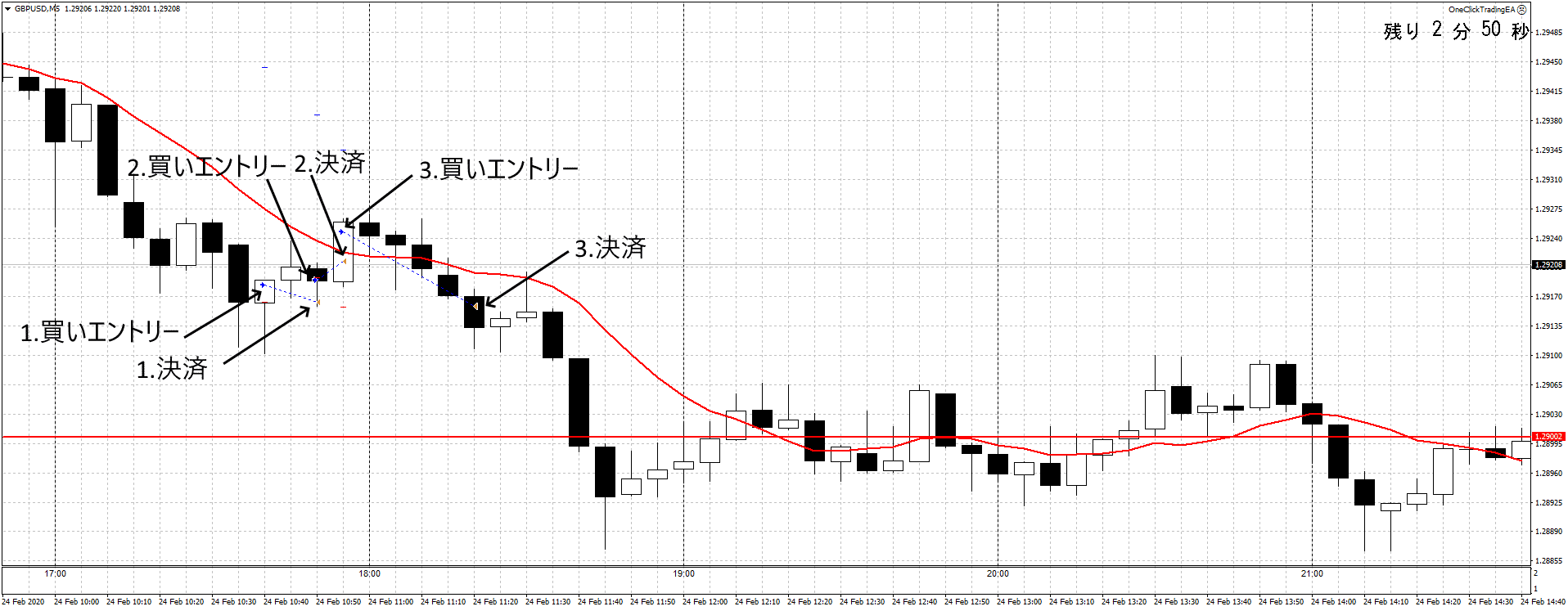

1回目のトレードは、価格が移動平均線との乖離を広げたところを狙った逆張りトレードでした。エントリーには問題ありませんでしたが、不運にもトレーリングストップがヒットしてしまいました。2番目のトレードは前回の損失に続くリベンジトレードであり、移動平均線との乖離が小さ過ぎたため、行うべきではないトレードでした。しかし、トレード結果としては利益となったので、このトレーダーの場合は、利益を拡大させるために価格が移動平均線を超えることができるか否かを忍耐強く待つ必要があります。最後のエントリーは、移動平均線を上抜けたことに基づいて行っており、これ自体に問題はありませんが、マーケットが再度、移動平均線を下回ったときにトレードを終了させるべきでした。

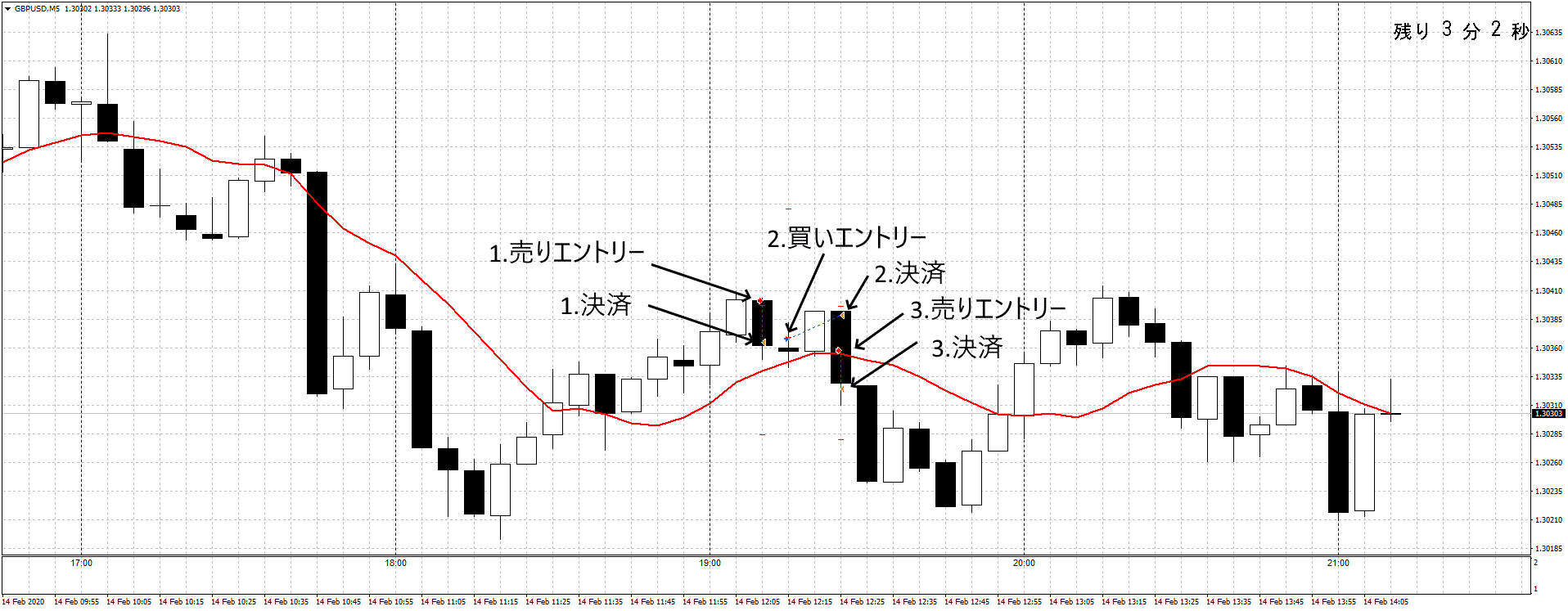

価格が移動平均線と大きく乖離して下落し始めたため、逆張りエントリーをしてトレードを成功させました。1回目のターゲットは、移動平均線の手前に正しく設定されていました。2回目のトレードは、価格が移動平均線に触れた後、再度上昇トレンドとなり、それに正しく追従したものでした。価格はトレーダーがターゲットとした直近高値をレジスタンスとしてヒットしました。最後のエントリーは、価格が移動平均線を下回ったところで良かったのですが、残念なことに素早く小さな利益確定をしてしまいました。このようなトレードはより多くのお金を稼ぐことができるトレードチャンスの一つです。

グランビルの法則で使用するチャート(時間足)

グランビルの法則はあらゆるチャートで役立つ戦略です。しかし、グランビルの法則だけで勝ちトレーダーになれるわけではないことを忘れてはいけません。チャートの時間足を選択する際、トレードスタイルを考慮することが重要です。自分がスキャルパーなのか、もしくはデイトレーダーやスイングトレーダーなのかで決定します。

スキャルピングを行うトレーダーには多くのトレード機会と収益性の高いポジションを伸ばす良い機会が得られるため、5分足を使用するという選択は最良です。 1分足は価格が大きく変動する場合に役立ちますが、通常の条件でグランビルの法則を使用すると過剰なトレードと損失が発生します。スキャルピングでは、どのようなマーケット条件でもグランビルの法則が使用できるため、5分足チャートを使用した専門家になることをおすすめします。

デイトレードを行うトレーダーの多くも5分足チャートを使用していますが、その他にも15分足や60分足チャートも人気があります。長時間足チャートを使用するデイトレーダーほど、スキャルピングに比べてチャンスを忍耐強く待つ必要があります。また、デイトレーダーはストップロスもターゲットも大きくなるため、スキャルピングに比べてマーケットへの素早いエントリーというプレッシャーが軽減されます。

スイングトレードを行うトレーダーは、長期的なマーケットの動向に集中するため、グランビルの法則を使用する場合は日足チャートを使用します。しかし、エントリーポイントや決済ポイントの長期的なトレンド判断には週足や月足を使用します。

とても参考になりました。

グランビルの法則を用いた

エントリーを心がけたいです。

具体的なケースを用いた記事をありがとうございました。

「グランビルの法則」を勉強してみて、

始めは不思議でしたが、FXで勝つのにインジケーターはMAひとつで良い理由がわかってきました。

これだけシンプルに体系づけられたものですが

真剣に向き合って勉強し、実践を積み上げれば大変有益なものと思います。